- Kategorie:

Nowe wymogi dotyczące identyfikacji preferencji w zakresie zrównoważonego rozwoju

2 sierpnia 2022 r. wchodzi w życie Rozporządzenie delegowane (UE) 2021/1257 dotyczące uwzględniania czynników zrównoważonego rozwoju w wymogach nadzoru i zarządzania ubezpieczeniowymi produktami inwestycyjnymi. To oznacza spore zmiany i konieczność dostosowania się do nowych wymogów dla zakładów ubezpieczeń. Rozporządzenie budzi jednak wiele wątpliwości. Prezentujemy stanowisko PIU. Do 13 maja trwają konsultacje w EIOPA, w których bierzemy udział.

Rozporządzenie zmienia rozporządzenia delegowane (UE) 2017/2358 i (UE) 2017/2359 w odniesieniu do uwzględnienia czynników zrównoważonego rozwoju, ryzyk dla zrównoważonego rozwoju i preferencji w zakresie zrównoważonego rozwoju w wymogach w zakresie nadzoru nad produktem i zarządzania nim dla zakładów ubezpieczeń i dystrybutorów ubezpieczeń oraz w przepisach dotyczących prowadzenia działalności i doradztwa inwestycyjnego w odniesieniu do ubezpieczeniowych produktów inwestycyjnych.

Największe wątpliwości – identyfikacja preferencji w zakresie zrównoważonego rozwoju

Regulacja wprowadza istotne zmiany w działalności zakładów ubezpieczeń. Dotyczą one uwzględniania czynników zrównoważonego rozwoju w systemie zarządzania produktem (ang. Product Oversight and Governance – POG). Jak również w badaniu preferencji klientów w zakresie zrównoważonego rozwoju w ramach jego dystrybucji. I tu rodzą się największe wątpliwości, jak ma wyglądać analiza dotycząca preferencji klientów w zakresie zrównoważonego rozwoju.

Zmieni się też Rozporządzenie delegowane 2017/2359 do Dyrektywy IDD w odniesieniu do wymogów informacyjnych i zasad prowadzenia działalności mających zastosowanie do dystrybucji ubezpieczeniowych produktów inwestycyjnych (ang. Investment Based Products – IBIP).

Nowe obowiązki dotyczące identyfikacji preferencji w zakresie zrównoważonego rozwoju

Rozporządzenie wymaga, aby zakłady ubezpieczeń i pośrednicy ubezpieczeniowi udzielający porad pozyskiwali od klientów informacje na temat ich preferencji w zakresie zrównoważonego rozwoju w odniesieniu do ubezpieczeniowych produktów inwestycyjnych. Po analizie tych preferencji zakłady ubezpieczeń mogłyby zaproponować klientom „zielone” ubezpieczeniowe produkty inwestycyjne dostosowane do ich potrzeb.

Na jakim etapie badać preferencje klientów w zakresie zrównoważonego rozwoju?

Niestety, przepisy rozporządzenia nie są precyzyjne. Nie określają, jak dokładnie powinno wyglądać badanie preferencji klientów w zakresie zrównoważonego rozwoju. Pewną sugestią wydaje się być motyw 11 Rozporządzenia. Stanowi on, że pośrednicy ubezpieczeniowi i zakłady ubezpieczeń, którzy świadczą usługi doradztwa w zakresie ubezpieczeniowych produktów inwestycyjnych powinni najpierw ocenić inne cele inwestycyjne oraz osobistą sytuację klienta. Zanim zapytają go o jego możliwe preferencje dotyczące zrównoważonego rozwoju.

EIOPA doprecyzowuje rozporządzenie

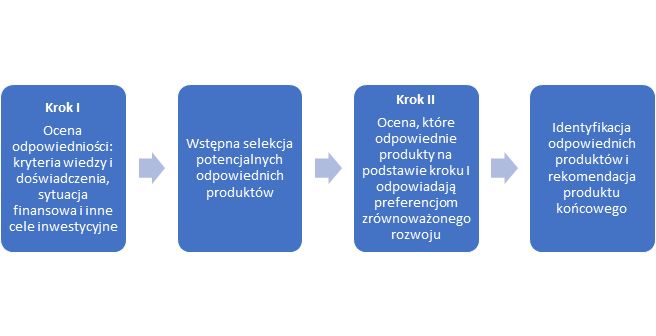

EIOPA w projekcie swoich Wytycznych z 13 kwietnia br. dotyczących uwzględniania preferencji klienta w zakresie zrównoważonego rozwoju w ocenie adekwatności w ramach Dyrektywy IDD doprecyzowuje treść motywu 11. Wyjaśnia, że preferencje te należy oceniać dopiero po ocenie odpowiedniości zgodnie z kryteriami wiedzy i doświadczenia, sytuacji finansowej i innych celów inwestycyjnych. Następnie po określeniu zakresu odpowiednich produktów w wyniku tej oceny, w drugim kroku, spośród dostępnych produktów określonych w pierwszym kroku należy wybrać produkt, który spełnia wszystkie preferencje klienta, w tym te dotyczące zrównoważonego rozwoju (Wytyczna 5).

Źródło: EIOPA, tłum. własne

Oddzielenie dwóch etapów przewidziane w wytycznych EIOPA nie zawsze jest możliwe w praktyce. Chyba lepszym rozwiązanemu byłoby pozostawienie większej swobody zakładowi ubezpieczeń. Jeżeli zakład uzna, że woli w jednym kroku zbadać wszystkie preferencje klienta, również te w zakresie ESG, wytyczne nie powinny mu tego zabraniać. Co istotne, EIOPA w projekcie swoich wytycznych podkreśliła także, że zakłady ubezpieczeń i pośrednicy ubezpieczeniowi nie powinni wywierać nacisku na klienta w celu dostosowania preferencji zrównoważonego rozwoju. EIOPA nie wyjaśniła jednak, jak należy rozumieć to „wywieranie nacisku”, co tworzy kolejne wątpliwości.

Czy badanie preferencji klientów w zakresie zrównoważonego rozwoju zawsze ma sens?

Wymogi zawarte w rozporządzeniu nie przewidują możliwości odstąpienia od obowiązku przeprowadzenia analizy preferencji dotyczących zrównoważonego rozwoju. W praktyce będzie to oznaczać, że pośrednicy i zakłady będą musiały przeprowadzić to badanie także, jeżeli w ogóle nie mają tego rodzaju produktów w swojej ofercie. Problem ten dotyka przede wszystkim zakłady na rynkach Europy Wschodniej, gdzie dostępność „zielonych produktów” jest ograniczona. Rozporządzenie przewiduje także, że przy świadczeniu doradztwa w przypadku ubezpieczeniowego produktu inwestycyjnego pośrednik lub zakład ubezpieczeń nie mogą udzielać rekomendacji, w przypadku gdy żaden z produktów nie jest odpowiedni dla klienta. Rozwiązania te należy ocenić negatywnie, ponieważ tworzą wiele wątpliwości dotyczących tego, kiedy w ogóle można rekomendować „zielone produkty”.

Kolejna wadliwa regulacja?

Nowe wymogi są krytykowane przez instytucje finansowe. Wymuszają wprowadzenie rozwiązań generujących nadmiarowe koszty. Regulacje nie są też korzystne dla klientów. Będą oni poddani dodatkowej analizie nawet, gdy zakład nie ma w ofercie „zielonych” produktów. Przy czym praktyka wskazuje, że więcej informacji wcale nie poprawia zrozumienia produktów ubezpieczeniowych. Obowiązki zawarte w rozporządzaniu wydają się wpisywać w ten nieefektywny trend legislacyjny.

Rozporządzenie nie precyzuje czasu, jaki pośrednicy i zakłady powinny poświęcić na badanie preferencji klientów w zakresie zrównoważonego rozwoju. Czy ma to być proporcjonalne do analizy pozostałych jego potrzeb i wiedzy?

Wytyczne ESMA

Podobnie jak EIOPA, 27 stycznia br. ESMA opublikowała swój projekt Wytycznych dotyczących niektórych aspektów w zakresie wymagań dotyczących odpowiedniości MiFID II. Wytyczne ESMA dotyczą nowych obowiązków określonych w art. 25 ust. 2 dyrektywy MiFID II oraz art. 54 i 55 Rozporządzenia delegowanego 2017/565 do dyrektywy MiFID II. Ich celem jest włączenie preferencji w zakresie zrównoważonego rozwoju do procesów doradczych i zarządzania portfelem przez firmy inwestycyjne.

EIOPA dużo bardziej rygorystyczna niż ESMA

Mimo że obowiązki dotyczące badania preferencji dotyczące zrównoważonego rozwoju przez firmy inwestycyjne oraz zakłady ubezpieczeń i pośredników są analogiczne, to niestety projekty wytycznych ESMA i EIOPA nie są spójne.

Harmonogram prac i przyjęte przez EIOPA podejście jest bardziej rygorystyczne i mniej korzystne dla rynku ubezpieczeniowego niż to przyjęte przez ESMA dla rynku kapitałowego. EIOPA opublikowała projekt swoich wytycznych prawie 3 miesiące później niż ESMA. Dała interesariuszom bardzo krótki czterotygodniowy okres konsultacji. Już teraz wiadomo też, że EIOPA nie będzie w stanie przygotować polskiego tłumaczenia swoich wytycznych przed wejściem w życie rozporządzenia. Możemy się ich spodziewać dopiero pod koniec roku, co dodatkowo pogłębi wątpliwości interpretacyjne związane z jego stosowaniem.

EIOPA jest znacznie mniej elastyczna w swoim projekcie niż ESMA. ESMA wskazuje, w jaki sposób firmy inwestycyjne „mogłyby”(„could comply”) realizować wymogi regulacyjne. Podczas gdy EIOPA wymaga określonych działań przez zakłady („should comply”). EIOPA nie daje przy tym możliwości pośrednikom i zakładom wypracowania tu własnych dobrych praktyk. Warto wspomnieć, że dotychczasowe wymogi poziomu 1 i 2 dotyczące oceny odpowiedniości sprawdziły się w praktyce. Regulują oceny oraz są wystarczająco elastyczne, aby można je było dostosować do różnych typów klientów, produktów i okoliczności.

Nadmierna szczegółowość

Zbyt szczegółowe przepisy z reguły stwarzają więcej praktycznych trudności. Ryzyko to jest szczególnie wysokie w przypadku zupełnie nowych wymogów, takich jak te zawarte w rozporządzeniu, które nie zostały jeszcze przetestowane. Co więcej, na wielu rynkach podmioty dystrybuujące produkty inwestycyjne będą jednocześnie przestrzegać obu zestawów wytycznych. Biorąc pod uwagę podobieństwa w rozporządzeniach poziomu 2, rozbieżności wprowadzone wyłącznie na poziomie 3 w ramach wytycznych ESAs nie są uzasadnione. Nie można także zapominać o tym, że modele dystrybucji ubezpieczeń różnią się w poszczególnych krajach członkowskich UE. Zaproponowany przez EIOPA model „one size fits all” pomija ten problem.

Projekt wytycznych EIOPA jest także bardziej rygorystyczny w kwestii wykorzystania wartości procentowych lub udziałów „zielonych inwestycji”. ESMA wyraźnie zezwala na stosowanie przedziałów procentowych dla minimalnego udziału „zielonych inwestycji”. Na to nie pozwala aktualna treść projektu wytycznych EIOPA. Stosowanie zakresów procentowych może być korzystne dla klientów i umożliwi ubezpieczycielom i pośrednikom ubezpieczeniowym większą elastyczność w identyfikowaniu odpowiednich produktów.

Aktywność biura PIU w Brukseli w pracach EIOPA

Bierzemy udział w konsultacjach EIOPA. Postulujemy, aby EIOPA w swoich inicjatywach uwzględniała specyfikę krajowych rynków ubezpieczeń, szczególnie tych z regionu CEE. Będziemy także zwracać uwagę, że w swoich działaniach nadzorczych EIOPA nie powinna być bardziej wymagająca niż pozostałe ESAs. Będziemy dążyć do tego, by wytyczne EIOPA pozwalały zakładom ubezpieczeń na elastyczność i rozwój własnych praktyk rynkowych.